电商SaaS盘点|电商平台意“接管”生意?付费商户减少、营收净利双降

- 20

- 2023-01-13 19:50:30

- 290

出品:新浪财经上市公司研究院

作者:壹零

2022年,电商SaaS的关键词或是裁员降本、营收净利双降、股价暴跌。

从根基来看,电商赛道本身风雨飘摇。流量红利见顶之下,抖音、快手电商起势猛增,逐渐攻入传统电商腹地,竞争愈加激烈,而垂直类赛道选手被迫架构调整、试图降本增效。与此同时,在用户消费意愿日渐疲软、物流能力面临“大考”等多重打击之下,依附于电商平台的万千商家们自然压力倍增。

当金矿之厦加剧变化,在没有硝烟的战争中,淘金者难免收紧投入、自保过冬。而对于卖水者电商SaaS而言,由于其业务模式本身就建立在电商平台之上,借助于平台做万千商家的生意,其依赖性不言而喻。当依赖的负面影响逐步显现,SaaS公司的调整与挣扎或是必然。

新浪财经上市公司研究院选取了有赞、微盟、光云科技与美登科技4家电商SaaS行业上市公司。4家SaaS公司可以大致归为两类。其中,有赞与微盟的产品更多是在微信生态做布局,为线上电商和线下实体门店提供相关解决方案,在近年来也将触角延伸至支付宝小程序、百度小程序、快手、小红书等其他社交及电商平台;光云科技与美登科技则更多是围绕阿里系电商平台的商家做业务布局,其产品主要满足在淘宝/天猫、京东、拼多多、抖音等平台上开店的商家的运营、营销管理等需求。

在公司公告中,有赞、微盟与光云科技的产品所涉及的平台相对较多,但公司均没有披露来自不同平台的收入占比。美登科技在招股书中披露,在两款核心产品“美折”与“我打”中,2022年上半年美折来自淘宝/天猫的收入占比高达99.84%,我打在淘宝/天猫的收入占比也近乎一半,为49.08%。

截至今日,由于微盟集团尚未披露其第三季度的营收、净利等具体数据,而有赞、微盟、光云科技在第三季度与前两季度的业绩表现未出现大的变化,因此我们选用各家公司2022H1的数据表现进行比较。

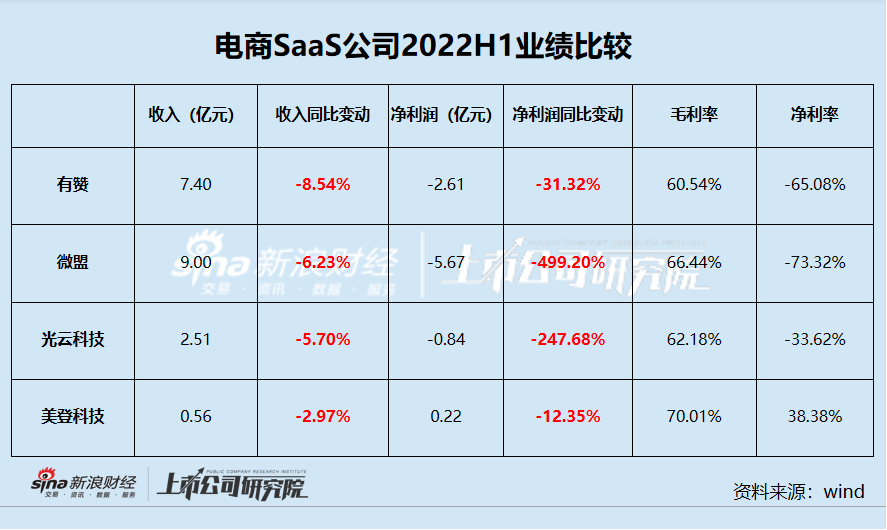

从共性来看,2022年上半年,有赞、微盟、光云科技、美登科技4家公司的收入全部同比下降,净利润全部同比下降。

在收入变动方面,有赞的收入缩减幅度最大,为-8.54%,其次为微盟-6.23%,其后分别为光云科技的-5.70%与美登科技的-2.97%;而在净利润方面,4家公司中,仅有美登科技尚为盈利状态,其余3家公司均处于亏损之中,其中微盟的亏损不仅规模最大,其扩大最为明显,为-499.20%,其次为光云科技,亏损同比扩大247.68%,其后为有赞的-31.32%与美登科技的-12.35%。

毛利率方面,4家公司的差距较小,均处于60%-70%之间,但在净利率方面表现却各不相同。其中,有赞与微盟由于亏损较为严重,净利率分别为-65.08%与-73.32%,光云科技与美登科技分别为-33.62%与38.38%。在毛利率趋同的前提下净利率却出现如此大的差距,或表明了各家公司对于费用的投入与控制能力存在不小的差异。

此外,由于4家公司的收入规模与其产品服务的电商平台重点不同,因此归类为两类来进行比较。

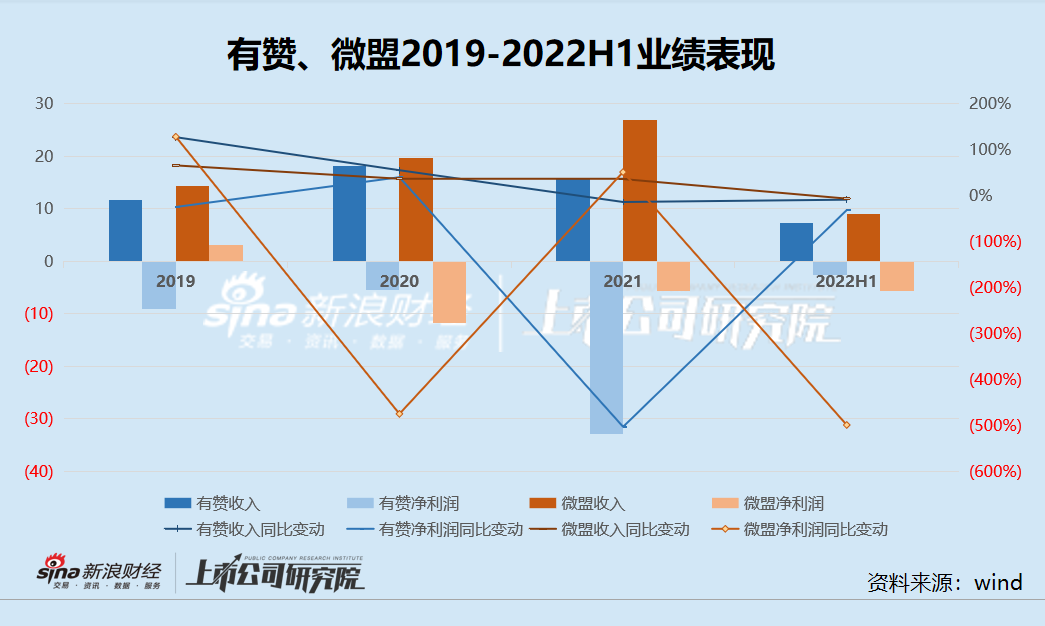

整体来看,有赞与微盟的半年收入规模在5-10亿元之间,且业绩变化趋势较为一致。收入方面,在经历了前两年的突飞猛进之后,有赞与微盟在近两年间收入增速明显放缓,在今年上半年不约而同出现了负增长的现象,其中有赞-8.54%,微盟-6.23%。而净利润及其变动方面,两家公司在近年来的表现也较为趋同,有赞始终深陷亏损泥淖,而微盟除2019年实现3.12亿元微利之外也均亏损。

需要注意的是,两家公司的亏损变动幅度在近几年上下波动较大。

分别来看,有赞在2022上半年及第三季度亏损有所收窄至-31.32%,很大一部分是因为研发投入的收紧。2022年前三季度有赞研究及开发支出仅为2.71亿元,同比减少42.46%。而微盟的亏损同比扩大至-499.2%背后也有销售费用的连年高企吞噬毛利的因素。

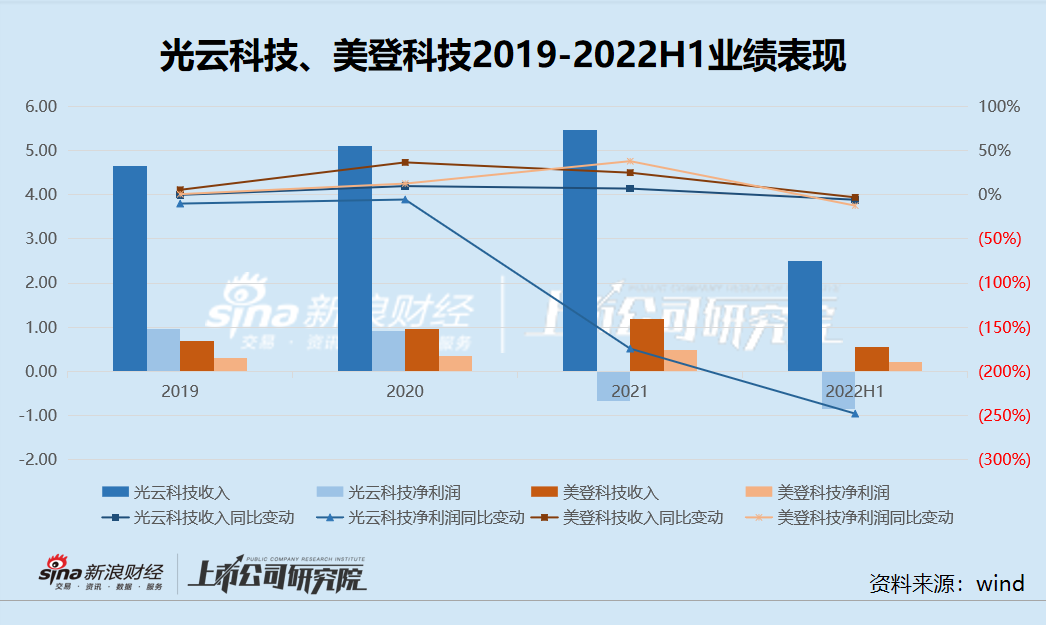

相对有赞与微盟,光云科技与美登科技的收入规模相对较小,其中光云科技的收入为2.51亿元,美登科技的收入为0.56亿元,从共性来看,光云科技与美登科技均在2022年出现了收入负增长的问题。而不同之处在于,相较美登科技在2022上半年才出现-12.35%的净利润变化,光云科技早在2019年便出现净利润负增长、2021年由盈利转为亏损,且亏损的幅度在2022年进一步加深,2022年前三季度亏损达到1.23亿元,同比扩大287.28%。一方面收入逐渐萎靡、难以实现“开源”,一方面期间费用连年攀升,或是造成光云科技亏损越陷越深的直接原因。

与负增长的收入与净利润表现相类似的是,2022年也是4家公司不约而同股价暴跌的一年。

从变动幅度来看,有赞以-63.70%的跌幅首当其冲,2021年底曾为0.54港元/股,而2022年底仅为0.196港元/股;其次是光云科技,从13.86元/股跌至7.90元/股,跌幅达43.00%;而微盟从全年整体来看跌幅较小,2021与2022年底的股价分别为7.89港元与6.66港元,但在今年10月底,其股价曾来到最低点2.21港元/股。

与上述3家公司有所不同的是美登科技。美登科技于2022年12月28日在北交所上市,发行价为25.00元/股,难逃“上市即破发”的魔咒。12月28日收盘时,美登科技为21.50元/股,跌幅达到14%。此后的交易日,美登科技的股价继续下行,截至1月13日收盘,股价仅为18.70元/股,跌幅超过25%。

作为SaaS公司,存量客户数量、新增客户数量、续费率/流失率等是衡量其经营的重要指标。综合4家公司的披露口径与光云科技未披露相关指标等原因,我们选取存量付费商家数作为指标进行对比。

其中,有赞的付费商家数在2021年相比以前年度出现了较大幅度的减少,而2022年这一问题有所缓解,商家数量有所回升,但幅度较小,且仍处于波动之中,2022H1有赞拥有91005家付费商家,而2022第三季度降至89178家;

微盟方面,可以看出其订阅解决方案的商家数量有见顶趋势,其新增数量相较以往明显减小,而商家解决方案的付费商户数量或由于计算方式等原因,每年中与年终的差距较大,截至2022年上半年仅为26770家商户,而2021年底为57909家商户。近年来,微盟的客户流失率始终在25%左右。

美登科技披露的商家数据相较上述公司而言较为详细。但不同之处在于,其付费商家均为小微型客户,在不同年度甚至是月度的变化较大。采用招股书中的月付费用户数来看,2019-2020年,美登科技的付费用户数量明显增加,但2021以来,其付费商户数量出现减少迹象,甚至小于2019年的商户规模。其中变化最大的是美登科技的美折产品,2020-2022上半年,美折产品的加权付费用户数量分别下降了9.05%、13.56%与22.53%。

在业绩表现萎靡、股价暴跌、经营指标表现不容乐观之外,大规模裁员,也是电商SaaS公司不容忽视的关键词之一。

有赞方面,“人员优化”或许是有赞2022年得到最好执行的OKR之一。2021年底时,有赞员工数量为4494人,而在2022年多轮裁员之后,截至2022年9月30日,有赞的员工数量下降至2028人,裁员幅度超过50%。

相比有赞,微盟或是有过之而无不及。虽然没有官方公布的裁员消息,但在2022上半年,据多家媒体报道,微盟4月研发部门裁员20%,数月之后,裁员比例进一步扩大,研发部门近两千人的群只剩下四百人,优化比例超过 60%,或是新系统WOS完成之后对员工的“卸磨杀驴”。据报道,除了产研线,微盟的酒旅线裁员比例高达70%,智慧餐饮业务裁员在80%以上,销售人员裁员比例高达90%。

而光云科技方面,虽然没有官方曝出裁员的消息,但在业绩大幅下滑之下也是问题连连:大客化之下应收账款逐年高企至41天、账上资金紧张不足1亿元、对于不到2亿元的定增方案“反复横跳”,且之前IPO的募投项目仍旧进展缓慢。种种迹象或也表明了光云科技的步履维艰。

更何况,平台本身或也有意接管“卖水人”的生意。2020年,微信小程序上线了微信小商店,商家无需开发,可以使用官方且免费的工具在平台上生成卖货小程序,快手上线快手小店和快手联盟搭建电商体系,两大平台的“随手”之举让有赞、微盟重创;2021年,阿里巴巴商家服务市场对单品宝、店铺宝等官方营销类SaaS软件实行免费,以吸引新商家入驻,随之而来的便是光云科技与美登科技的收入净利双双缩减。

归根结底,电商SaaS公司对于平台单向的依赖固然无法长久。时至今日,解救电商SaaS公司于囹圄之中的灵丹妙药,仍未出现。

发表评论